近年来,A股市场波动不断,赚钱难度增加,不少主动权益类产品业绩表现不尽如人意,而在基金市场上有着“专业买手”之称的FOF产品也同样遭遇“滑铁卢”,与彼时展现的“专业”姿态有所差异。

Wind数据显示,截至11月7日,有八成产品近三年来未能实现盈利,表现比较好 的易方达如意安泰一年A与亏损比较多 的汇添富积极投资核心优势三个月持有期的区间回报分别为8.67%、-29.3%,首尾相差超过37个百分点。与此同时,经过六年的运营,FOF产品出现了数量与规模背离的情况,新基金发行不断,产品总规模却不升反降。这些“专业买手”怎么了?

加量不加规模

Wind数据显示,截至11月7日,全市场共有472只FOF产品(仅计算初始基金),数量较年初增加了93只。其中,混合型FOF基金占据主导地位,共有448只,占比达94.92%;**型和债券型FOF分别有8只和16只。

不过,产品数量明显增长的同时,总规模却在缩水。数据显示,近来 FOF产品的资产净值为1677.97亿元,年内减少249.03亿元。其中混合型FOF基金的规模为1627.52亿元,而去年底这一数据则为1870.82亿元。

拉长时间来看,这一现象更加明显。据之一财经统计,以季度维度计算,截至今年三季度末,FOF管理规模为1662.14亿元,已经连续五个季度缩水。这一总量较2022年二季度末的比较高 点减少560.62亿元,缩水四分之一,但产品数量却增加了166只,增幅超过50%。

记者梳理数据发现,数量与规模出现背离主要来源于两方面。一是存量FOF产品的“瘦身”。Wind数据显示,截至三季度末,将不同份额合并计算,除了今年新成立的产品外,369只存量FOF中,有77%的产品遭遇净赎回。

如交银安享稳健养老一年A的规模今年以来合计下滑47.47亿元,兴证全球安悦稳健养老一年持有A、平安盈禧均衡配置1年持有A、交银招享一年持有A、东方红欣和平衡配置两年持有、广发安裕稳健养老目标一年持有A等产品均减少10亿元以上。

值得注意的是,由于规模的持续下滑,今年以来已有10只FOF产品陆续宣告清盘离场,而如今还有60只迷你产品的最新规模低于5000万元“警戒线”,63只产品在5000万元至1亿元之间。

另一方面则是发行市场降温明显,产品募集困难,甚至还有两只FOF产品出现发行失败。Wind数据显示,按基金成立日计算,今年以来共有102只新基金成立,合计发行规模为221.69亿元,平均发行规模为2.17亿元;而2021年全年共发行94只FOF产品,合计发行份额达1194.86亿元,平均发行份额达12.71亿元。二者差距一目了然。

从基金公司角度看,截至2023年三季度,兴证全球基金仍为管理FOF规模更大的基金公司,管理规模196.56亿元,其次为交银施罗德基金、易方达基金和南方基金,FOF管理规模分别为154.88亿元、136亿元和132.03亿元,这也是近来 FOF规模过百亿元的四家公募。

八成FOF产品业绩告负

规模大幅缩水的背后,或许是缘于业绩的“不给力”。作为以公募基金为配置资产的产品,FOF产品有着“基金专业买手”的称号,在发售时大多以“稳健”“平衡”“养老”“均衡”等关键词展开营销。但近来 而言,产品表现或许与预期有一定差距。

Wind数据显示,截至11月7日,剔除今年新成立的产品,已有数据的652只FOF产品(不同份额分开计算)的年内平均收益率为-4.48%。其中,有86只产品年初至今的收益率为正,占比为13.19%;比较高 者为财通资管通达稳健3个月持有A,年内回报为3.18%,财通资管通达稳利3个月定开A、平安稳健养老一年Y紧随其后。

而年内跌幅超过5%的FOF产品则有288只,占总量的44.17%。近来 业绩最差者是中金金选财富6个月持有C,年初至今的累计回报为-16.81%,其A类份额的同期收益则为-16.53%;此外,还有中银慧泽积极3个月持有A、天弘旗舰精选3个月持有C等66只FOF产品今年以来的累计跌幅超过10%。

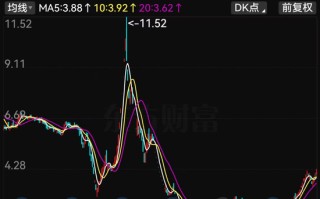

若从近三年的时间来看,受A股市场震荡影响,FOF产品差距有所拉开。数据显示,截至11月7日,在已有数据的148只基金产品中,有30只FOF最近3年的累计收益为正,仅占两成。其中,易方达如意安泰一年A/C、招商和悦稳健养老一年A等3只产品的区间回报超过7%。

而亏损的那一边就显得更为严重了,近八成公募FOF产品近3年仍未能实现盈利,跌幅超过7%的产品有71只,包括10只区间跌幅超过20%的产品。其中,汇添富积极投资核心优势三个月持有期的区间回报达-29.3%。简单计算可知,运营超过3年的FOF产品的首尾相差已经超过37个百分点。

专业买手也“困扰”

“这两年的**市场环境较为复杂,不同基金经理的表现和投资行为可能会出现极大的差异,基金选取 的难度有所上升。”对于FOF产品遇冷的现状,华南某公司资产配置部人士与记者交流时表示,这类产品进攻性不强,但稳健性在大背景下也难有表现,所以今年FOF类产品表现跟以往比可能会相对弱一些,投资者的体验不算好。

不过,在他看来,FOF产品更多是一种解决方案,希望FOF产品能够在一定程度上帮助解决投资者在基金投资中面临的资产配置、基金选取 和持有体验等难题。“评价这类产品好坏的标准,不是与其他基金产品进行简单的业绩比较,而要看有没有解决这些难题,解决得好不好。”该人士说。

“相对主动权益基金而言,FOF偏好市值更大、波动更低、估值更低的基金,体现出FOF喜欢 的基金风格更为稳健。”沪上一位FOF投研人士也对记者表示,FOF产品的选品逻辑一般不与短期市场表现挂钩,而是重点考虑组合搭配和投资性价比。

上述人士进一步表示,在多变的市场环境中,他们不会集中投资单一市场风格或者行业赛道,而是借鉴田径比赛的理念,在各投资策略的子基金中选取 优秀的基金经理构建相对均衡的组合。对于一些投资逻辑和兑现周期较长的基金,会给予更多的耐心并保持密切的跟踪。

“组合在三季度保持了偏高的权益仓位,所以净值也受权益市场回撤的拖累。”另一位FOF基金经理则指出,当时判断权益资产相较于债券具备更好的潜在回报率或吸引力,所以权益仓位较高,成长板块的回落对冲了大盘蓝筹板块方面的收益。

记者注意到,也有部分基金经理在三季报中对产品表现不佳的原因进行了说明。例如中银慧泽积极3个月持有在季报中指出:“三季度权益市场震荡下跌,债券市场收益率涨跌互现,本基金由于配置权益资产为主,业绩表现弱于比较基准。权益资产方面,我们维持了高于基准的权益配置比例,结构上以成长风格为主,因此基金净值波动有所放大。”

谈及后市,前述基金经理表示,对四季度的预判不悲观,可以继续保持偏高的权益仓位,直到市场认可了政策的积极影响而表现出过度乐观时,才考虑适度调低权益仓位;此外,利率债和高等级信用债的配置价值再度凸显,久期也没必要做明显压缩,可以保持在市场中位数水平附近。