华泰期货研究院

报告摘要

背景:

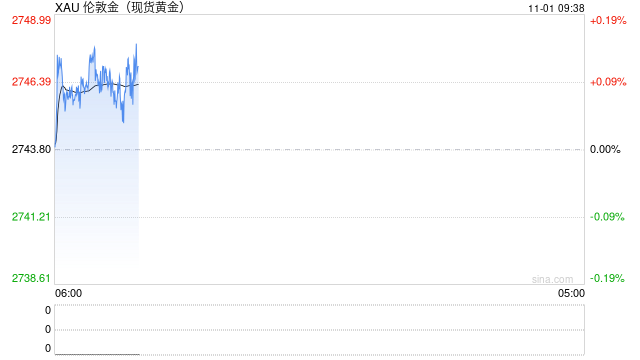

2024年以来,黄金几乎是所有大类资产中表现最为稳定的品种,并且截至近来 仍在持续创出新高,然而从最近的行情中也可以发现,黄金费用 市场与实际利率以及美元等指标呈现一同走高的情况,同时金价的持续高企,也使得实物黄金(如首饰、投资金条等)的销售受到抑制,因此近来 市场对于金价未来的展望或存在分歧。

本文通过对影响黄金费用 的诸多因素在历次黄金费用 见顶前后的表现研究,结合当下的情况,尝试对黄金费用 做出相对客观的展望。

影响金价因素分析:

实际利率:就实际利率而言,借鉴 过往20年的经验,实际利率见底的时间与黄金见顶的时间比较多 不超过3个月,而就近来 情况来看,在暂且不讨论未来通胀水平的情况下,当下名义利率距离见底显然还相去甚远,而以往实际利率见底前一年内,黄金费用 的涨幅平均在30%左右。

通胀:倘若美联储处于升息周期中,那么通胀指标的上行往往可能会抑制黄金费用 的走高,因为此时高于预期(或是上升过快)的通胀水平会加大市场对于未来加快推进升息举措的预期。而相反的,当联邦基金利率水平处于相对较高位置,未来降息预期较强之际,通胀的快速下行反倒会加强市场对于未来美联储持续降息的预期,从而推升黄金费用 。可以发现本轮黄金费用 的上升正是伴随着利率水平偏高以及通胀指标的下行。近期无论是CPI还是核心PCE数据均呈现持续走低情况,这也使得市场对未来美联储持续降息的预期增强。预计此后通胀数据将会随着降息缓步回升,而这对于黄金而言,亦是较为有利的环境。

期货市场持仓情况:市场情绪对于行情费用 也有着较为重要的影响,从过往行情中可以发现,CFTC多头净持仓的拐点(高点),通常会早于黄金费用 的拐点。而近来 CFTC多头净持仓与金价仍一同呈现出持续走高的情况,因此暂时并未提示金价见顶的迹象。不过由于当下多头净持仓的确处于相对偏高的位置,因此此后需高度关注这一因素的变化情况,但就近来 而言,该因素仍利好黄金费用 持续走强。

地缘因素:地缘本身并不是决定黄金费用 走势的核心因素,不过倘若在美联储降息周期中叠加上地缘因素的相对多变,则会在此过程中催使黄金费用 呈现出更为靓丽的走势。进入到2024年以来,地缘因素同样错综复杂,而根据世界黄金协会对于黄金费用 影响因素的拆分可以发现,今年以来无法解释的部分(residual)占比明显较高,即便在当下也仍然如此,其中或多或少也包含了地缘因素相对多变给予黄金费用 的支撑,并且近来 无论是中东地区、朝鲜半岛乃至俄乌之间均无明显缓和的迹象,故地缘因素未来仍然有可能继续助推黄金费用 走强。

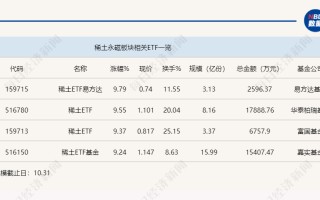

ETF持仓与实物需求:近来 黄金费用 持续创出新高,实物需求势必受到一定影响,但短周期内实物需求对黄金的费用 却并不占主导性地位(长周期影响或略有加大)。近来 ETF再度出现明显增持,或在一定程度上抵消实物需求的下滑,不过近期央行购金量的下降或许是一个更为值得注意的因素。倘若此后出现全球央行购/售金净流出的情况,则或许是一个需要引起警觉的迹象。

流动性风险指标:反映流动性风险指标的变动通常与金价的波动(大幅回撤)同时发生,因此当流动性风险指标出现异动时,金价或许已然出现了一定程度的回调,此时则应注意及时止损以避免亏损进一步扩大。

综上所述,近来 实际利率距离见底尚有较长的时间,倘若在降息过程中通胀水平缓慢回升那么对于黄金而言将会是较为有利的环境,而倘若通胀水平回升过快则可能使得黄金走势的持续性受到影响。但无论如何,在实际利率仍未见底之前,金价仍然存在进一步走高的空间,沪金费用 在2025年不排除突破750元/克的可能。